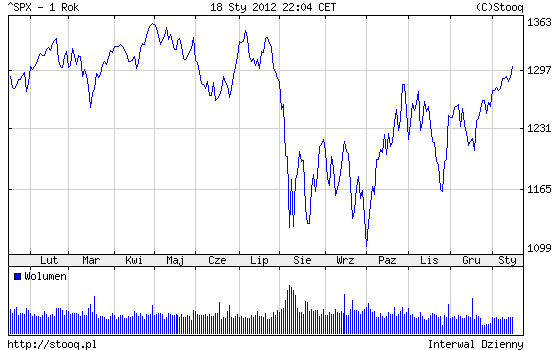

Abstrahując od krótkoterminowego wykupienia rynku w Segmencie Ryzykownych Aktywów, które na obecnym etapie należy wziąć pod uwagę przy szacowaniu prawdopodobieństwa korekty technicznej, równocześnie proces analityczny powinien być skierowany na horyzont długoterminowy, tak by przede wszystkim właściwie zdefiniować jaki jest Trend Rynkowy i co jest tym samym jego Korektą Techniczną...

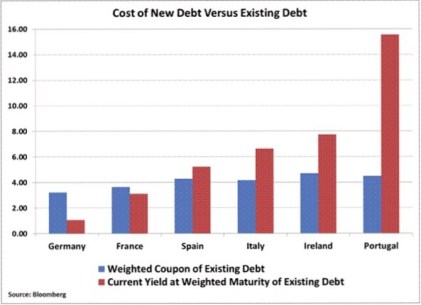

Pierwszym Istotnym czynnikiem ukazującym kierunek przepływu globalnego kapitału pozostaje w obecnym kryzysie strefy EURO, analogicznie jak 2008 roku - kryzys w USA, Rentowność 30 letnich amerykańskich obligacji skarbowych.

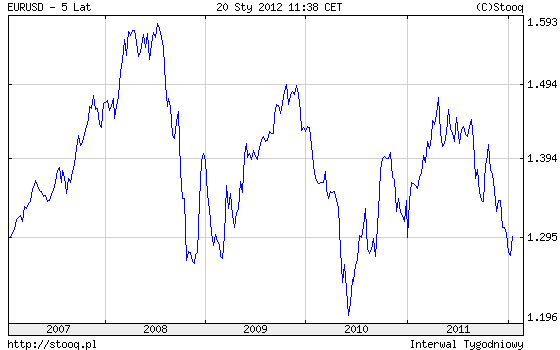

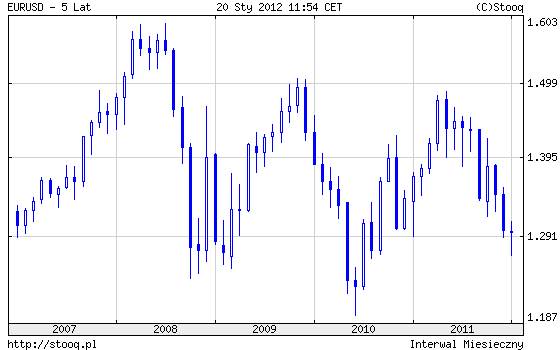

Wykres 30-Year U.S. Bond Yield w horyzoncie 5 oraz 3 lat a także 1 roku :

Obie fazy silnego spadku rentowności ( wzrostu cen obligacji ), praktycznie w formie rynkowych lawin, zarówno ta z 2008 roku jak również ostatnia z 2011 roku, sygnalizowały ucieczkę kapitałów z Segmentu Ryzykownych Aktywów do Bezpiecznej Przystani za jaką uważa się, w trakcie rynkowego sztormu, właśnie obligacje skarbowe USA.

Jak tylko realne zagrożenie mijało zmieniał się także kierunek kursów rentowności ze spadkowego na wzrostowy. Całościowym Przykładem w/w procesu jest formacja " V" z 2008 roku.

Obecnie także widoczne jest początkowe stadium zmiany trendu na wzrostowy, co potwierdza formacja podwójnego dna ( październik - grudzień 2011 ) z elementami formacji odwróconej H&S jako integralnej części drugiego dna ( listopad 11 - styczeń 12 ).

Jej dalsze wypełnienie i potwierdzenie w postaci wybicia w górę będzie oznaczać realizację Scenariusza stricte korzystnego dla Ryzykownych Aktywów. Z kolei zanegowanie w/w formacji W spowoduje wzrost prawdopodobieństwa testu strefy minimów z 2008 roku...

Reasumując rynek ten jak swoisty papierek lakmusowy ryzykownych aktywów powinien być na obecnym etapie szczególnym obiektem monitoringu...