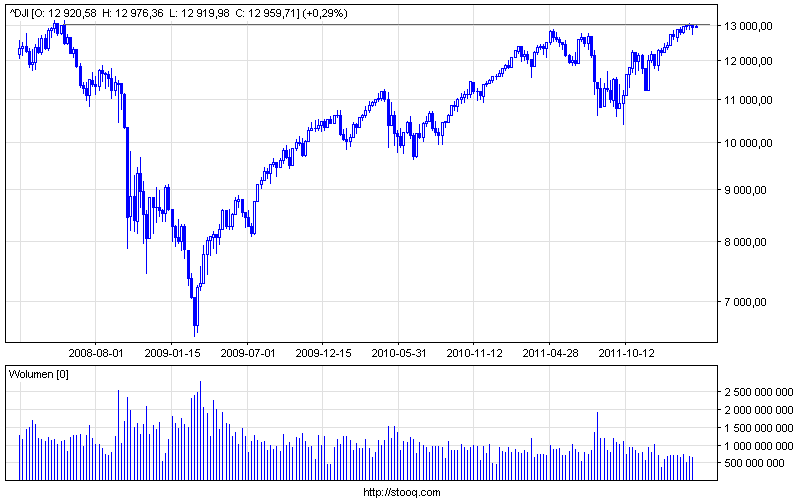

Dziś wygasa seria marcowa kontraktów...Następuje zatem specyficzne rozliczenie ostatniego kwartału na rynkach finansowych...

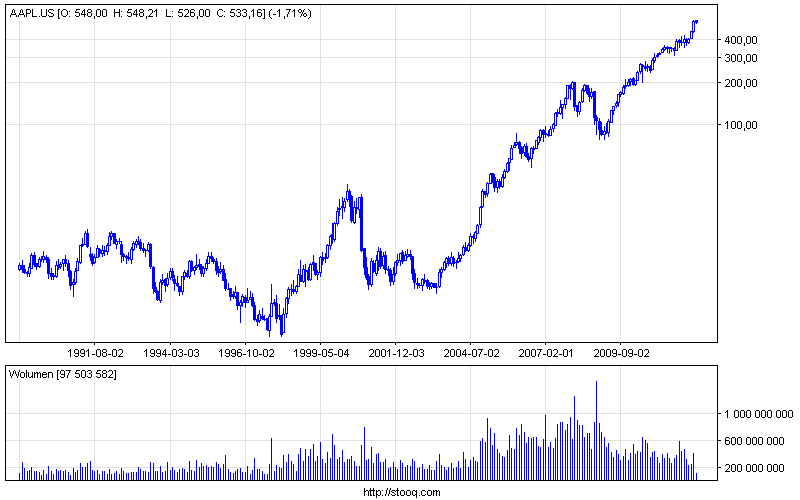

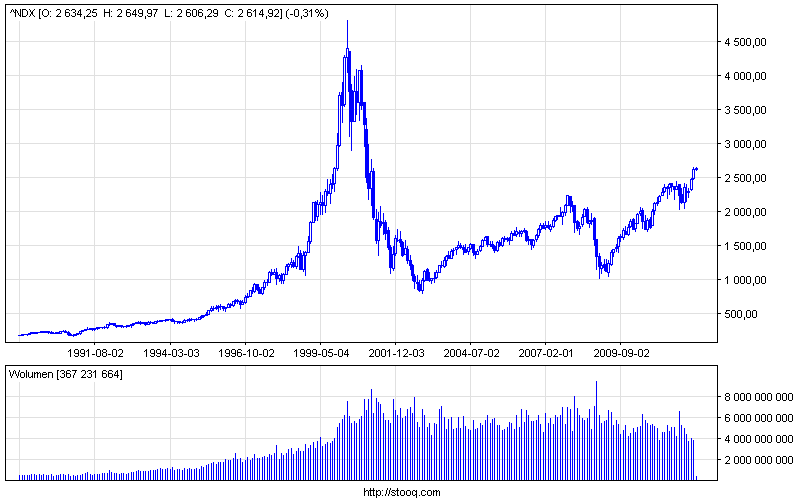

Trend informacyjny na tym etapie jest już wyraźnie przejaskrawiony. Media podkreślają na każdym możliwym kroku nowe maksima na Wall Street a nieustanna wręcz egzaltacja kursem Apple sięga zenitu...

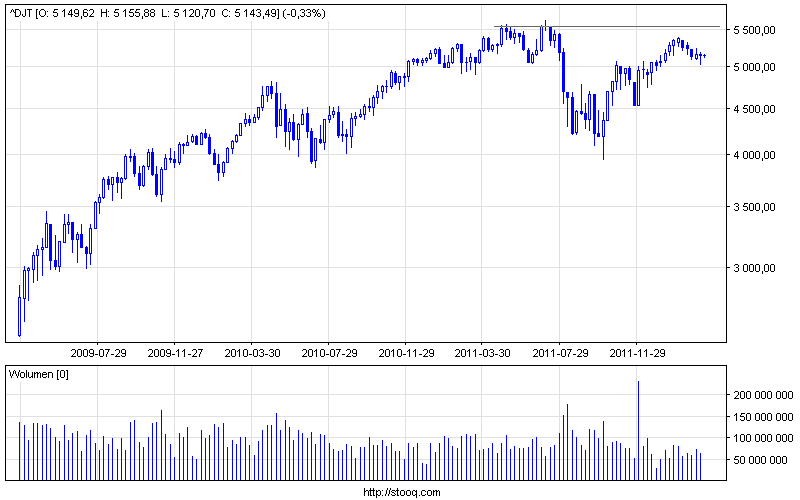

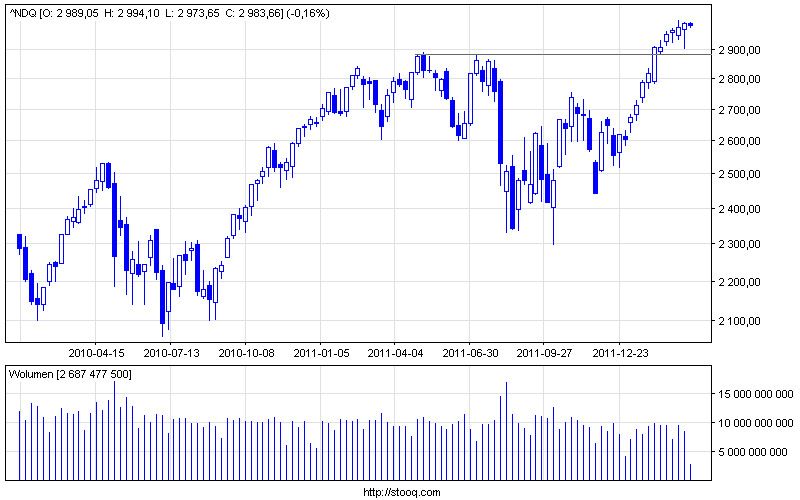

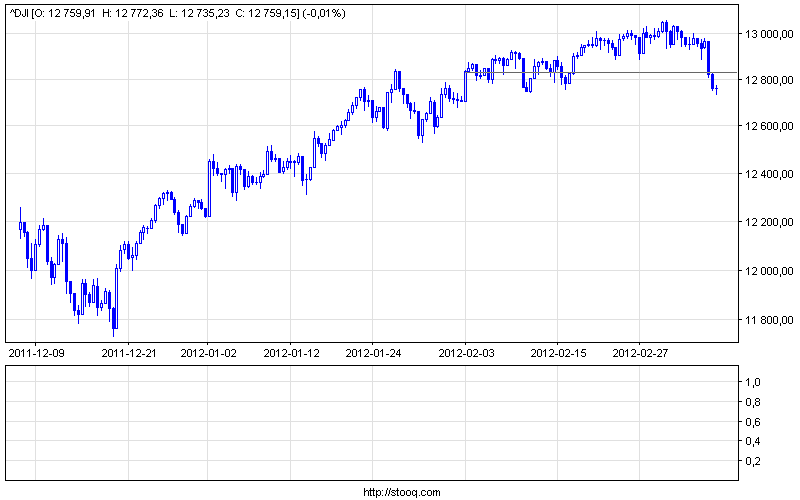

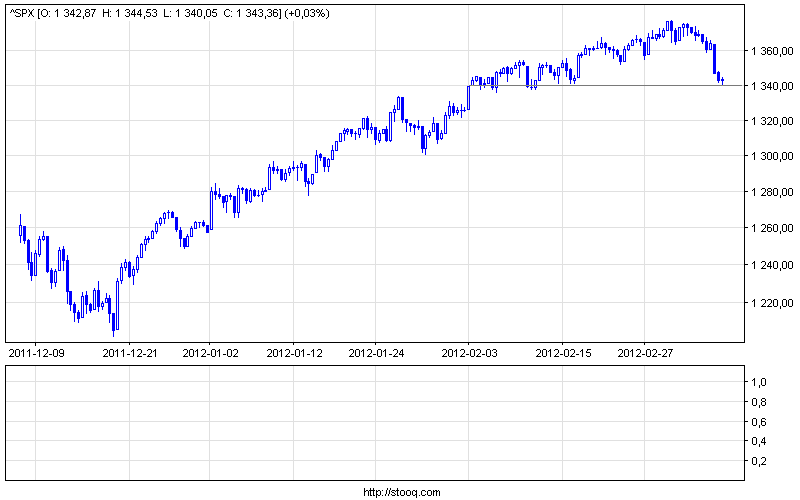

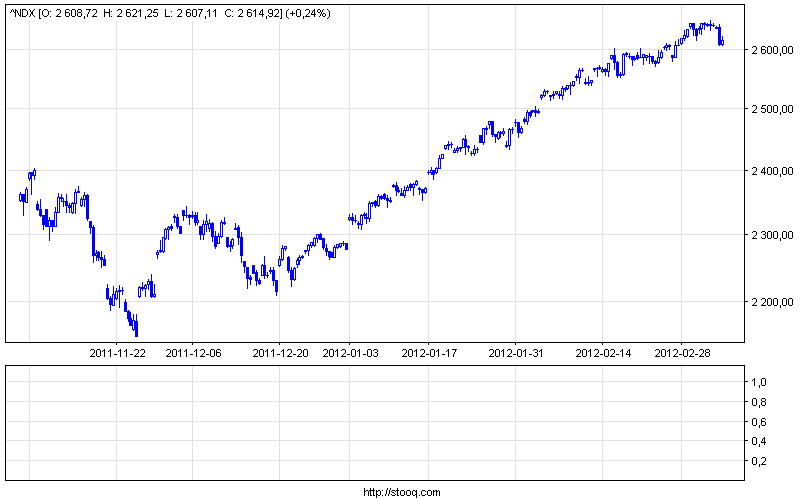

Skupmy się jednak na serii marcowej. Bez wątpienia jest a w zasadzie była to seria podczas której główne rynki akcji - szczególnie indeksy na Wall Street zyskały na wartości.

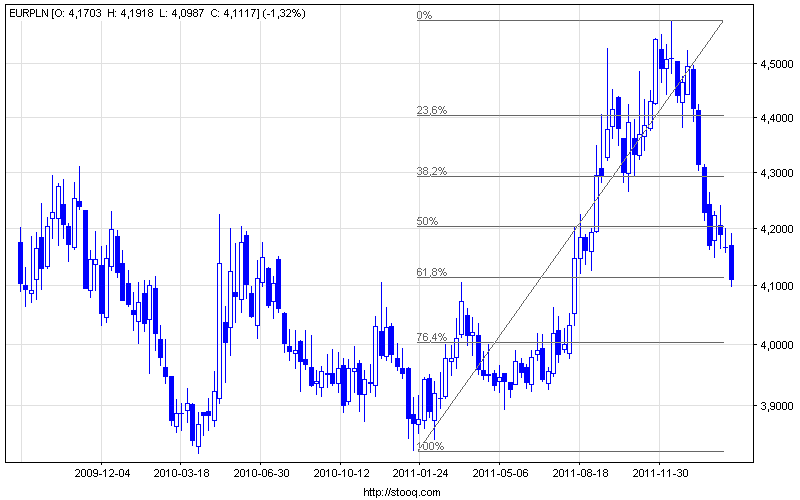

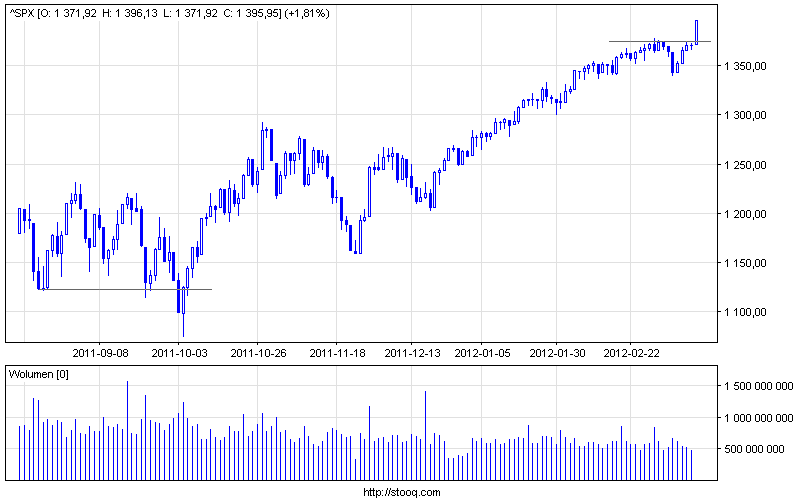

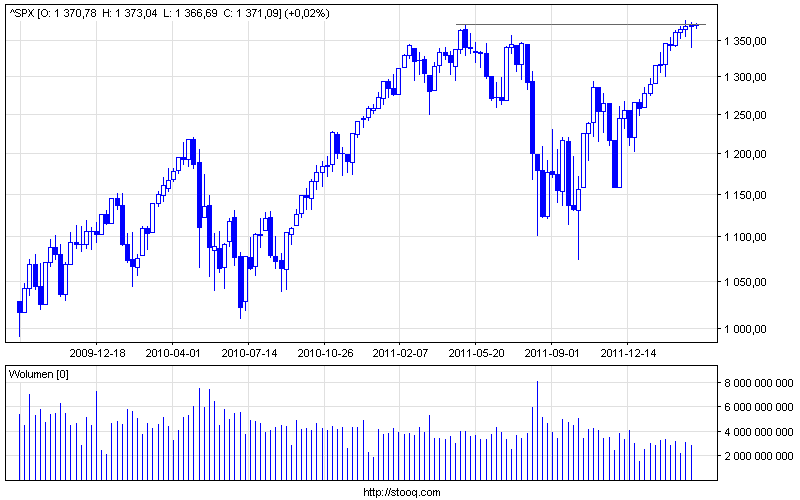

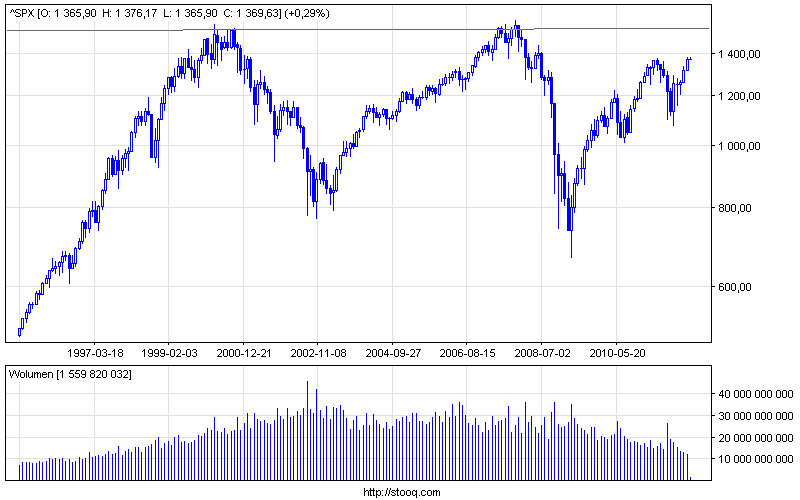

Samo to stwierdzenie nie jest przecież jeszcze niczym odkrywczym. Jeśli jednak uwzględnimy szerszy horyzont inwestycyjny - załóżmy 2 letni ( marzec 2010 - marzec 2011 ) i przeanalizujemy indeks S&P 500 wówczas dostrzeżemy, iż wraz z końcem serii marcowej trend wzrostowy na rynkach akcji USA zbliżał się do okresu przesilenia.

Faktyczny zwrot w latach 2010 i 2011 wystąpił de facto na przełomie kwietnia i maja. Jednak w obu przypadkach potencjał wzrostowy, biorąc pod uwagę poziomy marcowe, był już wyraźnie ograniczony...

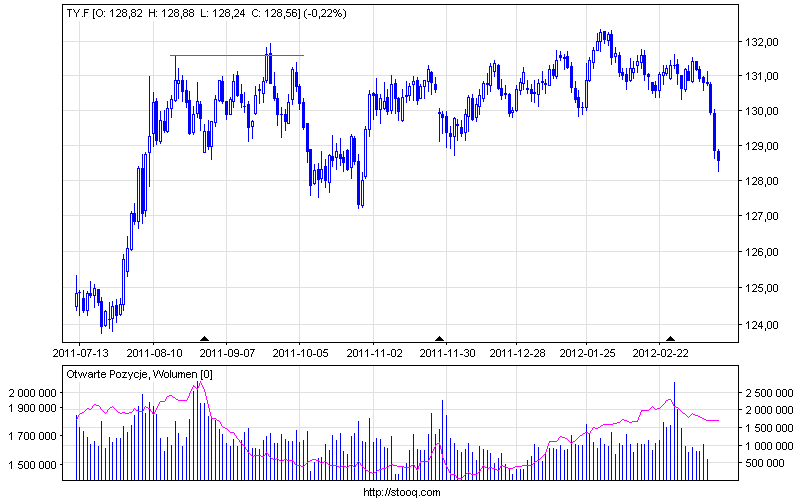

Dodatkowy czynnik w postaci analizy konkretnych serii kontraktów wskazuje, iż seria marcowa pozostaje najatrakcyjniejszym okresem do inwestycji w akcje. Natomiast czerwcowa i wrześniowa to okres dynamicznych korekt spadkowych ( 2010 ) lub tąpnięć ( 2011 ).

Wykres S&P500 ( strzałki pokazują serie kontraktów; strzałki M - koniec serii marcowej ; H - szczyty z przełomu kwietnia i maja )

.png)

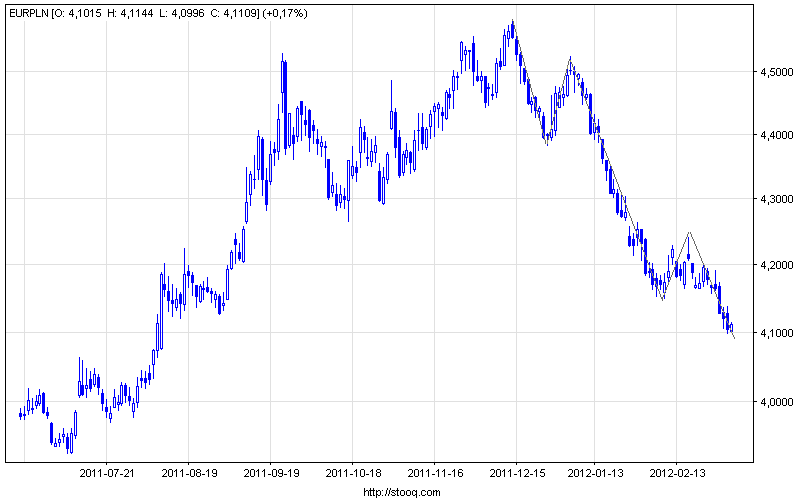

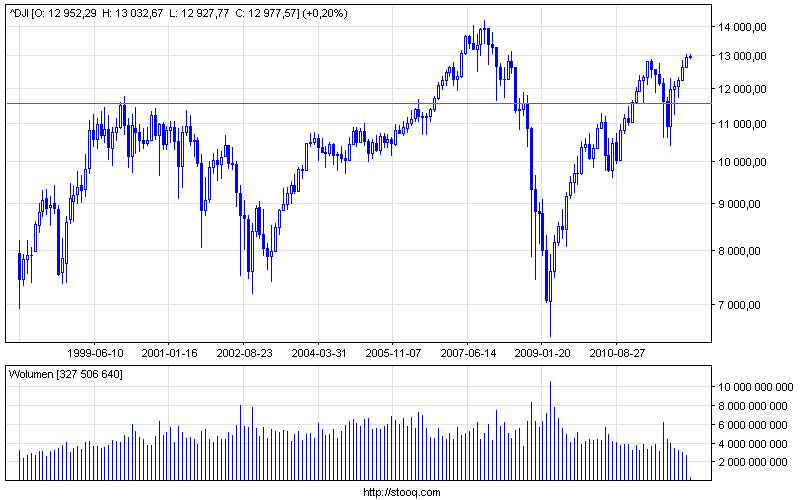

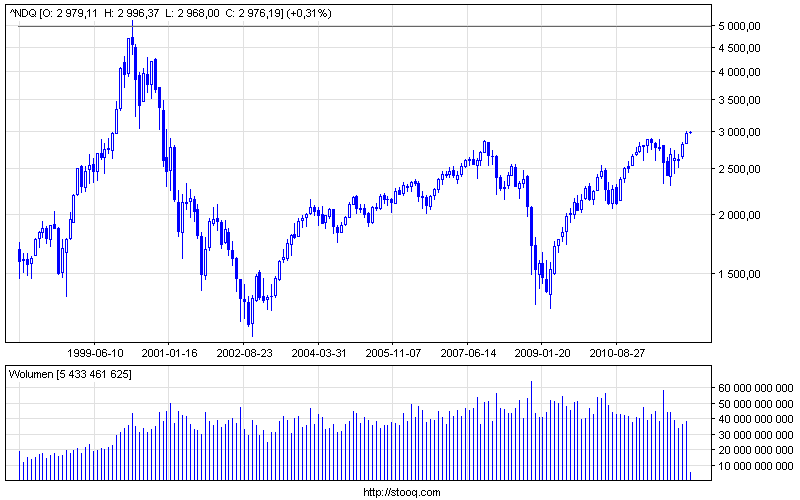

Reasumując pokonanie poprzednich maksimów na Wall Street nie oznacza automatycznie początku nowej fali wzrostów, tym bardziej po 350 pkt ruchu ( de facto pełna analogia z okresem 2010-2011) W celu weryfikacji ostatniego wybicia należy zastosować filtr czasowy i procentowy.

Z kolei w pryzmacie Serii to Strona i Dynamika przyrostu pozycji już na serii czerwcowej powinna być zwiastunem kierunku ruchu oraz dynamiki i to zarówno w horyzoncie krótko jak i średnioterminowy

( analogia do okresu przejściowego poprzednich serii : grudniowej i marcowej )...

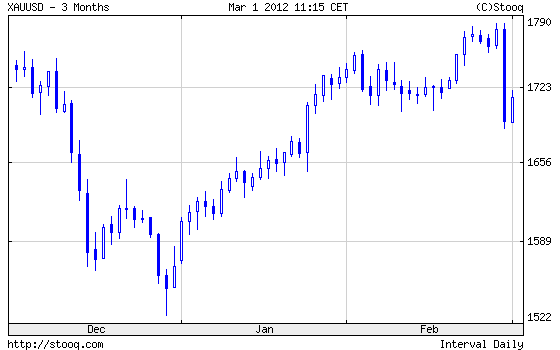

Optymalna strategia to aktywny monitoring strefy szczytów indeksów na Wall Street z racji ich wpływu na koniunkturę na amerykański rynek akcji a także globalny sentyment w Segmencie ryzykownych aktywów...

.png)

.png)

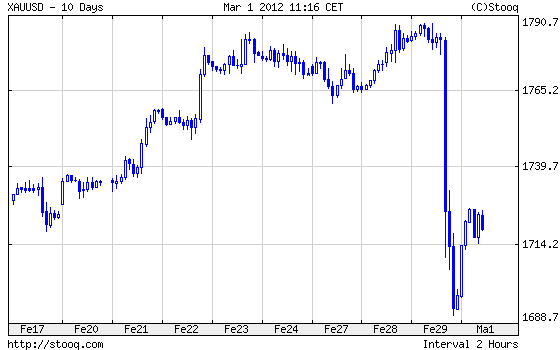

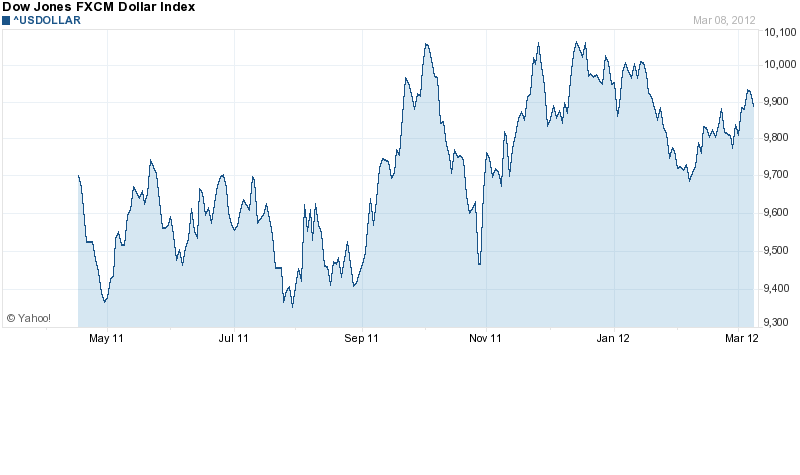

Reasumując jutrzejszy przekaz ze strony FED powinien z dużym prawdopodobieństwem ukazać potwierdzenie bądź zanegowanie dysonansu między Wall Street a pozostałymi ryzykownymi aktywami...

Reasumując jutrzejszy przekaz ze strony FED powinien z dużym prawdopodobieństwem ukazać potwierdzenie bądź zanegowanie dysonansu między Wall Street a pozostałymi ryzykownymi aktywami...

.png)

.png)

.png)

.png)