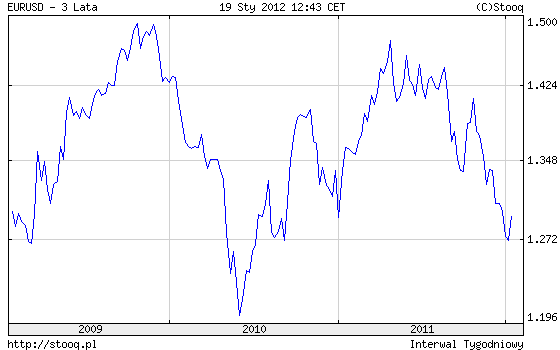

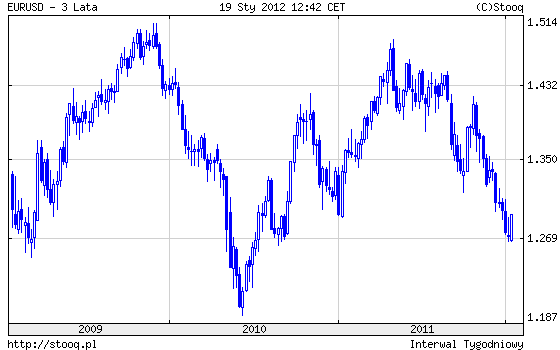

Proces Finansowej Roszady obejmuje 2 Główne Figury Rynkowe : Amerykańskie Indeksy Akcji oraz cross EUR/USD...

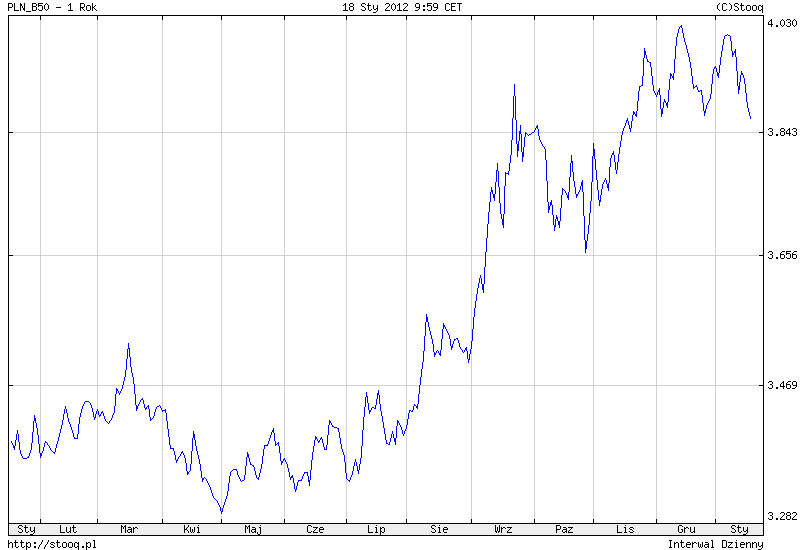

Pozostałe figury na Szachownicy Rynków Finansowych ( indeksy akcji , surowce, waluty i obligacje ) pozostają w pełni zależne od w/w specjalnego ruchu Globalnych Figur...

Dokładnie dziś wieczorem pojawi się Medialny Element powyższej Rynkowej Roszady, w postaci posiedzenia & konferencji FED ( godz. 20:15 )...

Wciąż rośnie prawdopodobieństwo aktywacji FED w roli Motywu inicjacji zdecydowanego ruchu, przy czym szala przechyla się w stronę realizacji zysków i wywołania korekty spadkowej, o bardziej złożonej strukturze wewnętrznej niż np. wczorajsze cofniecie intraday na początku handlu na Wall Street .

W powyższym scenariuszu ruch Indeksów Akcji USA ( będących Figurą Króla ) wpłynie na równoczesne aktywowanie impulsu na crossie EUR/USD ( Figura Wieży ) oraz strategiczny układ sił wszystkich pozostałych Figur po stronie Gracza reprezentującego Ryzykowne Aktywa...

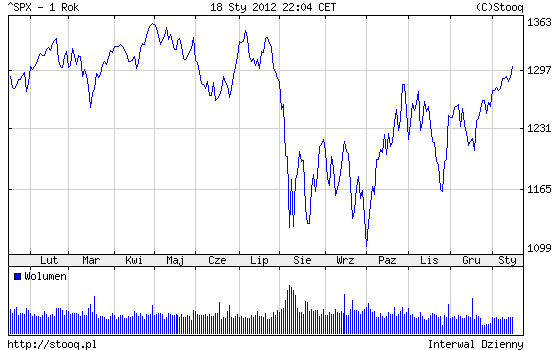

Reakcja Wall Street, która bezpośrednio przełoży się na inne rynki ( przede wszystkim EUR/USD ) ukaże siłę i zakres oraz przybliży horyzont czasowy tego procesu...

W pryzmacie AT monitoring ruchu powinien być prowadzony z wykorzystaniem Zniesień Fibonacciego...

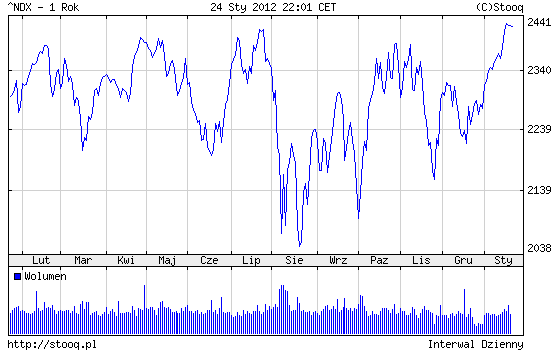

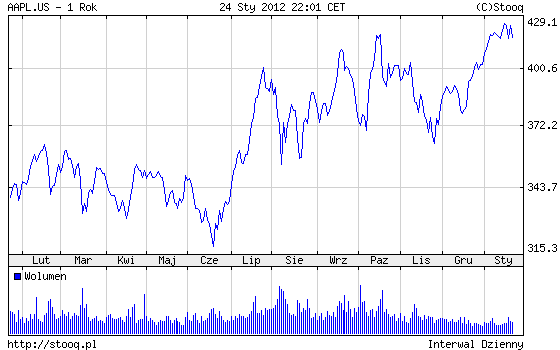

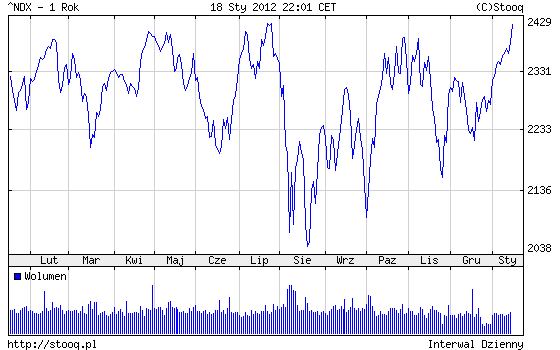

p.s. już teraz na rynku EUR/USD i kontraktów na indeksy USA oraz WIG20 i PLN widać przedsmak wzrostu zmienności, tym samym szczególna uwaga powinna być skupiona na indeksie Nasdaq100, który de facto testuje ubiegłoroczne maxima oraz dodatkowo dziś na kursie firmy Apple, po wczorajszym upublicznieniu super wyników ( groźba realizacji scenariusza kupuj pogłoski sprzedawaj fakty )...

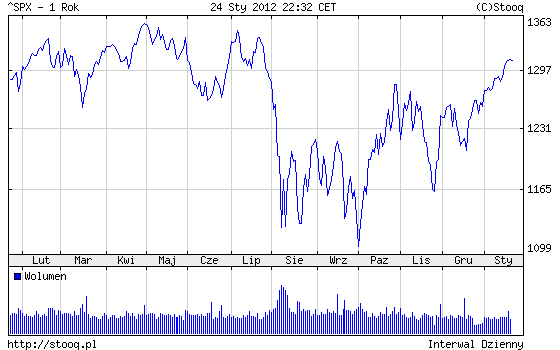

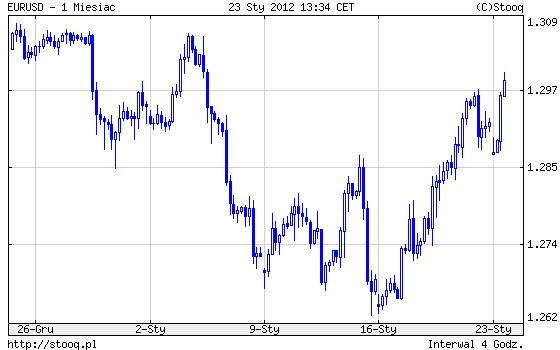

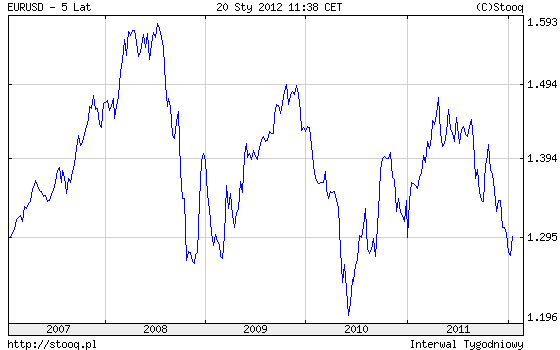

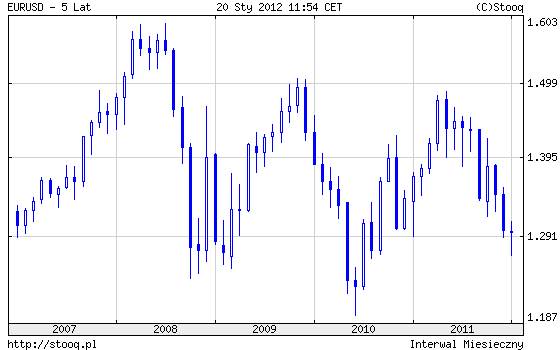

Wykresy ukazują realną możliwość Scenariusza Roszady Wall Street - EUR/USD przy medialnej aktywacji ze strony FED :